Vai Nīderlandē ir jāmaksā nodokļi par papīra peļņu no kriptovalūtām?

Lielās pārmaiņas, kas gaidāmas 2028. gadā

Kriptovalūtu investori Nīderlandē saskaras ar būtiskām izmaiņām tajā, kā tiks aplikti ar nodokļiem viņu digitālie aktīvi. Sākot ar 2028. gada janvāri, Nīderlandes nodokļu iestāde apliks ar nodokli faktisko peļņu — ieskaitot nerealizēto peļņu no kriptovalūtu turējumiem —, tādējādi atsakoties no pašreizējās sistēmas, kurā nodoklis tiek aprēķināts no fiktīvas peļņas, pamatojoties uz pieņemto procentuālo ienesīgumu.

Šī reforma skar ikvienu, kurš Nīderlandē tur kriptovalūtu, neatkarīgi no tā, vai esat neregulārs Bitcoin turētājs vai aktīvs DeFi dalībnieks. Ir būtiski saprast, kas mainīsies un kā tas ietekmēs jūsu nodokļu situāciju, jo īpaši tuvojoties ieviešanas datumam.

Kā kriptovalūtu aplikšana ar nodokļiem darbojas šodien

Saskaņā ar pašreizējo 3. ailas (Box 3) bagātības nodokļa sistēmu Nīderlandē, kriptoaktīvi tiek uzskatīti par uzkrājumiem un ieguldījumiem. Tā vietā, lai apliktu ar nodokli faktisko peļņu vai zaudējumus, Nīderlandes nodokļu iestāde (Belastingdienst) piemēro pieņemto ienesīgumu — fiktīvu procentuālo peļņu, kas aprēķināta, pamatojoties uz jūsu aktīvu kopējo vērtību.

- gadam sistēma izmanto pakāpeniskas kategorijas ar dažādiem pieņemtajiem ienesīgumiem. Jūsu kriptovalūtu turējumi ietilpst kategorijā "pārējie aktīvi", kurai parasti tiek pieņemts lielāks ienesīgums nekā krājkontiem. Jūs maksājat nodokli no šiem pieņemtajiem ienākumiem neatkarīgi no tā, vai esat guvis peļņu, palicis "pa nullēm" vai zaudējis naudu.

Šī pieeja ir saskārusies ar nopietniem juridiskiem izaicinājumiem. Nīderlandes Augstākā tiesa 2021. gada decembrī lēma, ka fiktīvas peļņas aplikšana ar nodokli faktiskās peļņas vietā pārkāpj īpašuma tiesības saskaņā ar Eiropas Cilvēktiesību konvenciju. Valdībai tika uzdots izstrādāt taisnīgāku sistēmu — tāpēc tapa 2028. gada reforma.

Kas mainīsies 2028. gadā: Faktiskās peļņas aplikšana ar nodokli

Jaunā sistēma pāriet uz faktiskās ikgadējās peļņas aplikšanu ar nodokli, kas ietver gan realizēto, gan nerealizēto peļņu. Lūk, ko tas nozīmē kriptoinvestoriem:

Ja jūs iegādājāties Ethereum par 2000 eiro un tagad tas ir vērts 3000 eiro, šis 1000 eiro pieaugums tiek uzskatīts par nerealizētu peļņu. Saskaņā ar 2028. gada noteikumiem jums būs jāmaksā nodoklis par šo papīra peļņu — pat ja neesat to pārdevis.

Nodokļa likme saglabāsies ap 32–36% no apliekamās summas, kas atbilst 3. ailas nodoklim. Tomēr jūs saņemsiet 1800 eiro ikgadēju atbrīvojumu (aptuveni 2000 ASV dolāru) no jūsu kopējās peļņas visos aktīvos, ne tikai kriptovalūtās.

Viena būtiska detaļa: zaudējumus var pārnest uz nākotni, lai segtu turpmāko peļņu, taču tie neradīs nodokļu atmaksu. Ja jūsu portfelis 2028. gadā samazinās par 5000 eiro, jūs varat izmantot šos zaudējumus, lai samazinātu apliekamo peļņu nākamajos gados, taču jūs nesaņemsiet naudu atpakaļ no nodokļu iestādes.

Jūsu kripto nodokļu saistību aprēķināšana

Apskatīsim praktisku piemēru, lai ilustrētu, kā tas darbojas.

Iedomājieties, ka 2028. gada 1. janvārī jūsu īpašumā ir kriptovalūta 50 000 eiro vērtībā. Līdz 2028. gada 31. decembrim jūsu portfelis ir pieaudzis līdz 60 000 eiro — tā ir 10 000 eiro nerealizētā peļņa. Jums ir arī 20 000 eiro krājkontā, kas nopelnījis 400 eiro procentos.

Jūsu kopējā peļņa 2028. gadā ir 10 400 eiro. Atņemot 1800 eiro atbrīvojumu, jūsu apliekamā peļņa ir 8600 eiro. Pie aptuveni 32% nodokļu likmes jums būtu jāmaksā aptuveni 2752 eiro 3. ailas nodoklī.

Ievērojiet, ka jūs tiekat aplikts ar nodokli par papīra peļņu, lai gan neesat konvertējis nevienu kriptovalūtu uz eiro. Tas rada potenciālu naudas plūsmas izaicinājumu: jums ir jāmaksā reāla nauda par nerealizētu peļņu.

Likviditātes problēma: Nodokļu maksāšana bez pārdošanas

Viena no lielākajām bažām saistībā ar nerealizētās peļņas aplikšanu ar nodokli ir likviditāte. Ja visa jūsu neto vērtība ir ieslēgta kriptovalūtā un tās vērtība būtiski pieaug, jums būs jāmaksā nodokļi, pat ja jums nav pieejama skaidra nauda to samaksai.

Šis scenārijs kļūst īpaši problemātisks svārstīgos tirgos. Iedomājieties, ka jūsu kriptoportfelis 2028. gadā pieaug par 50%, radot lielu nodokļu rēķinu par šo gadu. Ja tirgus sabrūk 2029. gada sākumā, pirms esat samaksājis nodokļus, jūs joprojām esat atbildīgs par 2028. gada saistībām — pat ja jūsu portfelis tagad ir vērts mazāk nekā tas bija 2028. gada sākumā.

Gudriem investoriem vajadzētu apsvērt vairākas stratēģijas:

Uzturiet skaidras naudas rezervi tieši nodokļu saistībām. Ja paredzat būtisku nerealizētu peļņu, atlieciet līdzekļus likvīdā kontā, lai segtu gaidāmo nodokļu rēķinu.

Rūpīgi sekojiet līdzi vērtībām. Jums būs nepieciešami precīzi dati par jūsu portfeļa vērtību katra gada 1. janvārī un 31. decembrī. Apsveriet iespēju izmantot portfeļa izsekošanas rīkus, kas var ģenerēt gada beigu pārskatus.

Plānojiet stratēģisku pārdošanu. Ja jums ir jāpārdod aktīvi, lai samaksātu nodokļus, laiks ir būtisks. Pārdošana labvēlīgos tirgus apstākļos var palīdzēt izvairīties no zaudējumu fiksēšanas, vienlaikus pildot nodokļu saistības.

Vecās un jaunās sistēmas salīdzinājums

| Aspekts | Pašreizējā sistēma (3. aila) | Jaunā sistēma (no 2028. gada) |

|---|---|---|

| Nodokļu bāze | Pieņemtais/fiktīvais ienesīgums | Faktiskā peļņa (realizētā + nerealizētā) |

| Kripto papīra peļņa | Netiek aplikta tieši | Tiek aplikta kā ienākums |

| Zaudējumu apstrāde | Netiek atzīti | Var pārnest uz nākotni (bez atmaksas) |

| Gada atbrīvojums | Atkarīgs no aktīvu veida | 1800 eiro fiksēts atbrīvojums |

| Juridiskais statuss | Tiesas atzinušas par nelikumīgu | Atbilst īpašuma tiesībām |

Uzskaite un atbilstība

Pāreja uz faktiskās peļņas aplikšanu ar nodokli uzliek lielāku atbildību investoriem par detalizētas uzskaites uzturēšanu. Nīderlandes nodokļu iestāde sagaidīs, ka jūs dokumentēsiet:

- Portfeļa vērtības 1. janvārī un 31. decembrī

- Visus darījumus visa gada garumā

- Valūtas maiņas kursus, kas izmantoti konvertēšanai uz eiro

- Aprēķinu metodikas sarežģītiem aktīviem, piemēram, steikinga atlīdzībām vai likviditātes pūla žetoniem

Kriptovalūtu biržas ne vienmēr nodrošina nodokļu atskaitēm gatavus ziņojumus, it īpaši, ja izmantojat decentralizētas platformas vai turat aktīvus privātos makos. Apsveriet iespēju izmantot specializētu kripto nodokļu programmatūru, kas integrējas ar lielākajām biržām un var ģenerēt ziņojumus, kas saderīgi ar Nīderlandes nodokļu prasībām.

Glabājiet darījumu ierakstus vismaz septiņus gadus, jo tas ir standarta nodokļu dokumentācijas glabāšanas periods Nīderlandē.

Kas jums jādara tagad

Lai gan reforma stājas spēkā tikai 2028. gadā, sagatavošanās jāsāk jau tagad:

Veiciet pašreizējā portfeļa auditu. Precīzi ziniet, kas jums pieder un kur tas atrodas. Aktīvu konsolidēšana mazākā skaitā maku vai biržu vienkāršo izsekošanu.

Izveidojiet izsekošanas sistēmu. Sāciet reģistrēt sava portfeļa vērtību gada beigās vēl pirms tas tiek pieprasīts. Tas radīs atskaites punktu un palīdzēs saprast jūsu nodokļu risku.

Konsultējieties ar nodokļu speciālistu. Kriptovalūtu un Nīderlandes nodokļu likumu krustpunkts ir sarežģīts. Speciālists var palīdzēt jums orientēties pārejā un izstrādāt stratēģijas, lai likumīgi samazinātu nodokļu slogu.

Plānojiet budžetu nodokļu saistībām. Ja jums ir ievērojama nerealizētā peļņa, sāciet atlikt līdzekļus jau tagad. Nepieņemiet, ka pārdosiet aktīvus nodokļu samaksai — tirgus apstākļi var nebūt labvēlīgi, kad pienāks maksājuma termiņš.

Sekojiet likumdošanas atjauninājumiem. Lai gan 2028. gada ieviešanas datums ir noteikts, detaļas var mainīties, tuvojoties pārejas laikam. Esiet informēti, izmantojot oficiālos Belastingdienst paziņojumus un cienījamus nodokļu konsultantus.

Plašāks konteksts

Nīderlande nav vienīgā valsts, kas cīnās ar kriptovalūtu aplikšanu ar nodokļiem. Valstis visā pasaulē izstrādā ietvarus digitālo aktīvu risināšanai, lai gan pieejas krasi atšķiras. Dažas jurisdikcijas apliek ar nodokli tikai realizēto peļņu (kad jūs faktiski pārdodat), savukārt citas apsver bagātības nodokļus par turējumiem.

Nīderlandes pieeja nerealizētās peļņas aplikšanai ar nodokli ir salīdzinoši agresīva salīdzinājumā ar daudzām valstīm, taču tā atbilst plašākai 3. ailas filozofijai par bagātības uzkrāšanas aplikšanu ar nodokli. Vai tas radīs konkurētspējas trūkumu Nīderlandes kriptoinvestoriem, vēl būs redzams — tas var ietekmēt lēmumus par to, kur izvēlas atrasties uz kriptovalūtām orientēti uzņēmumi un investori.

Pagaidām investoriem Nīderlandē jāsagatavojas sistēmai, kas pret kriptovalūtu peļņu — gan papīra, gan realizēto — izturas kā pret apliekamu ienākumu, saprotot, ka rūpīga plānošana var palīdzēt pārvaldīt finansiālo ietekmi.

Avoti

- Belastingdienst (Nīderlandes nodokļu iestāde) - Oficiālās vadlīnijas par 3. ailas aplikšanu ar nodokli

- Nīderlandes Augstākās tiesas spriedums (2021. gada decembris) par 3. ailas bagātības nodokli

- Nīderlandes valdība - Paziņojumi par nodokļu reformu

- Nīderlandes Finanšu ministrija - 3. ailas reformas ieviešanas laika grafiks

- Dažādas Nīderlandes nodokļu konsultāciju publikācijas par kriptovalūtu aplikšanu ar nodokļiem

Uz tikšanos otrā pusē.

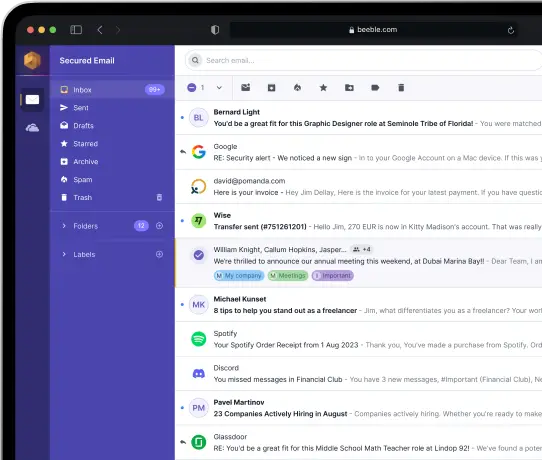

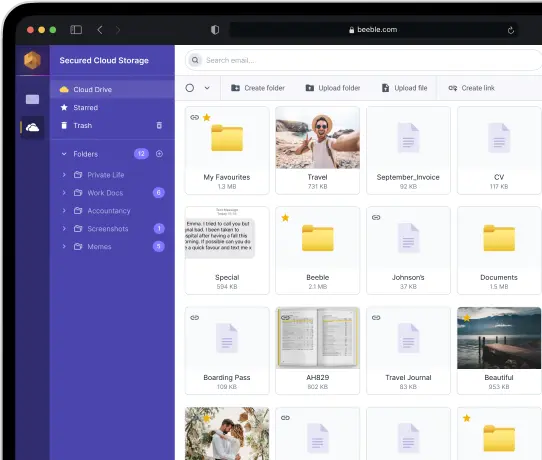

Mūsu end-to-end šifrētais e-pasta un mākoņdatu glabāšanas risinājums nodrošina visefektīvākos līdzekļus drošai datu apmaiņai, garantējot jūsu datu drošību un konfidencialitāti.

/ Izveidot bezmaksas kontu